今週もドル高が継続し、ドル円は一時150円を上回りました。

この背景には、先週に指摘したように「米国経済の一人勝ち」の様相が強まってきたことがあり、17日の9月小売売上高では米国の個人消費が依然として強いことが確認されました。

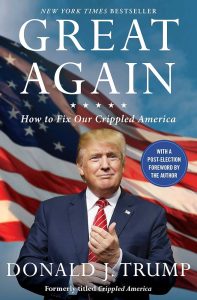

さらに、11月5日の大統領選挙を控えて、トランプ前大統領の再選に市場が身構え始めたことがあります。

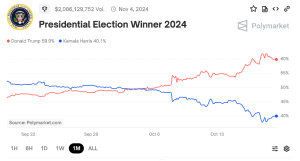

米大統領選挙の賭け市場では、トランプ氏の勝率が足元で高まり、現在では60%近くに達しています。

https://polymarket.com/event/presidential-election-winner-2024?tid=1729305371044

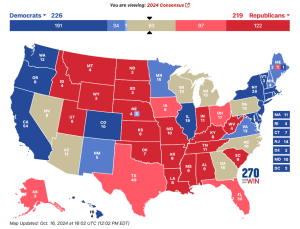

米国の大統領選挙では、共和党と民主党を支持する州がほぼ固定化されており、一部の激戦州が勝敗を分けます。

現在の世論調査では、共和党(トランプ)が219人、民主党(ハリス)が226人の選挙人をそれぞれ確保する見通しですが、どちらも勝利に必要な270人には及ばず、7つの州(ペンシルバニア、ミシガン、ウィスコンシン、ノースカロライナ、ジョージア、ネバダ、アリゾナ)によって決定される見通しとなっています。

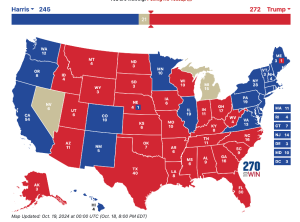

現在、7州は両候補が競り合っていますが、世論調査ではわずかな差でトランプ氏がリードしています。

少数の差でもどちらが優勢かであえて塗り分けてみると、まだミシガン州とネバダ州は五分五分ですが、トランプ氏はすでに勝利に十分な272人の選挙人を獲得できる見通しとなります。

トランプ氏の勝利を想定した反応は、現在のところは米株高、米金利上昇、ドル高です。

米国経済が「再び偉大に」なるという見方を市場は受け入れているようにも思えます。

その一方で、外国人投資家は、すでに日本市場への興味を失い始めています。

10月27日の衆院選は、不意打ちのような早期解散で野党が候補者の一本化に失敗したことから、自民党と公明党の連立与党が議席を減らしながらも過半数を確保する可能性が高く、政権交代は想定されません。

ただ、石破政権が選挙後に強い政権基盤を持つことも見込まれず、来年7月の参院選を乗り切ることができるかどうかも不透明です。

「また1年ごとに首相が変わる昔の日本に戻るのではないか」という声も聞こえ始めました。

米国に比べて見劣りするのは日本だけではありません。

欧州中央銀行(ECB)は10月17日の理事会で0.25%の利下げを決定し、政策金利を3.25%へ引き下げました。

ラガルド総裁はその理由について、全ての情報が「同じ方向性を示しているー下向きの!(heading in the same direction – lower!)」と述べました(注:ECBの正式の速記に感嘆符が付けられています。

欧州の問題は、ドイツの製造業がかつての強さを失っていることです。

フォルクスワーゲンは9月、ドイツ国内の工場閉鎖を史上初めて検討していると発表し、衝撃を与えました。

ドイツのショルツ首相は10月16日の連邦議会での演説で、製造業の復興のために経済団体と労働組合との会議を開催すると発表しています。

ドイツで問題となっているのは、

(1)ウクライナ戦争後のエネルギー価格高騰(ドイツはそれまでロシアからパイプラインで安価な天然ガスを輸入していました)、

(2)世界経済の低迷による輸出の伸び悩み、

(3)温室効果ガス(GHG)排出量の実質ゼロに向けた目標、

(4)中国との競争激化(特に電気自動車)などです。

いずれも容易に解決できる問題ではありません。

また、10月18日に発表された7-9月期の中国の実質GDPは前年比+4.6%と政府の年間目標の+5%を下回るペースにとどまりました。

1-9月の不動産投資は前年比-10.1%と落ち込んでいます。政府は金融緩和策、株価対策、不動産市場対策などを矢継ぎ早に発表していますが、需要不足を埋めるだけの財政拡張策が行われなければ、本格的に回復することはないでしょう。

今週も、米国経済の一人勝ちとトランプ氏が勝利した場合のシナリオが市場の主要なテーマとなりそうです。